Как признать недействительным кредитный договор — порядок действий и судебная практика

Договор кредитования может быть признан недействительным (полностью либо частично) только на основании решения суда. Но важно учесть, что даже если клиент хочет признать договор недействительным в определенной части, кредитное учреждение воспринимает это как попытку избежать обязательств по выплате кредита и крайне редко идет на уступки. Рассмотрим подробнее весь процесс признания кредитного договора недействительным, включая судебную практику по данным делам.

Основания для признания договора недействительным

Кредитный договор признается недействительным в следующих случаях:

- Если договор (либо какая-то из его частей) нарушает законы РФ;

- Когда в качестве заемщика выступали граждане, которые не могут брать на себя подобные обязательства в связи с тем, что они являются недееспособными;

- Если кредитное учреждение при заключении договора ввело своего клиента в заблуждение;

- Если на заемщика при заключении договора оказывалось воздействие;

- Если будет доказано, что кредитное учреждение воспользовалось тем, что у гражданина возникли тяжелые жизненные обстоятельства, и заключило с ним договор на невыгодных для него условиях;

- Когда при заключении договора обязательным условием было наличие согласие третьих лиц, но оно не было получено (к примеру, при заключении договора на предоставление ипотечного кредита обязательным условием является согласие супруга);

- Если заемщику была передана другая сумма, а не та, что была прописана в договоре.

Порядок действий

Для признания кредитного договора ничтожным необходимо:

Направить претензию

Претензию требуется направить в адрес кредитного учреждения, указанного в договоре. В претензии необходимо указать срок для отправки ответа второй стороной. Важно отметить, что срок необходимо указать разумный — в противном случае у банка не будет возможности своевременно на него ответить. Если банк получил претензию, но не ответил на нее в установленные сроки, либо ответил, но выразил несогласие в требованиями, указанными в претензии, необходимо приступать к следующему этапу — подготовка иска в суд.

Подготовить исковое заявление в суд

Это возможно сделать как самостоятельно, так и воспользовавшись помощью юристов. В исковом заявлении необходимо указать:

- наименование суда в который оно подается;

- сведения об истце: Ф.И.О., адрес места жительства, контактный номер телефона;

- сведения об ответчике: наименование компании, адрес местонахождения, номер телефона;

- основания для признания договора с кредитной организацией недействительным;

- просьба к суду о признании договора не действительным;

- дату, подпись.

Иск составляется по числу лиц, участвующих в деле (т.е. должно быть минимум 2 экземпляра — 1-й в дело,2-й — ответчику). К иску необходимо приложить копию паспорта, документы на кредит (копии) и документ, подтверждающий направление претензии и получение ее ответчиком (это может быть почтовая квитанция и распечатка трека для отслеживания). Если банк ответил на претензию, ответ также необходимо приложить к исковому заявлению (каким бы он ни был) — если ответ поступил на электронную почту — его также необходимо распечатать.

Важно учесть, что данная категория дел относится к защите прав потребителей и в связи с этим, истец освобождается от уплаты государственной пошлины. Иск может быть подан как месту нахождения кредитной организации, так и истца — по его усмотрению.

Рассмотрение дела в суде

После того, как иск поступил в суд, судья в течение 5 рабочих дней принимает решение о принятии к производству, оставлении без движения либо отказе в принятии. Если иск составлен правильно и все необходимые документы приложены, судья принимает исковое заявление к производству, выносит определение о принятии и назначает дату заседания. После чего стороны извещаются повесткой или телефонограммой (секретарь заседания звонит сторонам и извещает их о дате и времени после чего фиксирует это на бумажном носителе). Телефонограмма, также как и уведомление, подшивается в материалы дела и служит доказательством надлежащего извещения сторон.

В случае явки обеих сторон суд, по результатам рассмотрения, выносит очное решение, но если хотя бы 1 сторона не явилась — заочное. Разница в том, что заочное решение может отменено по заявлении стороны, которая не присутствовала.

- Если в течение установленного срока стороны не подали апелляционную жалобу, решение вступает в силу.

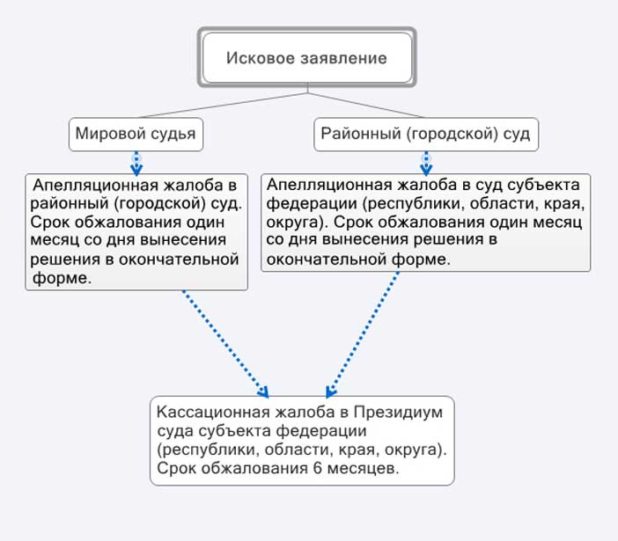

- Если банк решил обжаловать принятое решение, то он направляет жалобу через суд, который это решение выносил. После чего, аппарат судьи передает дело в апелляцию — в суд вышестоящей инстанции.

Если суд отменяет решение, то оно направляется на пересмотр. Если же судья суда апелляционной инстанции принимает решение оставить без удовлетворения жалобу, то решение вступает в силу в тот же день.

Последствия признания договора с банком недействительным

Если договор будет признан недействительным, то банк обязан будет аннулировать долг, а заемщик, в свою очередь, вернуть взятые денежные средства в полном объеме (естественно, без начисленных банком процентов).

Важно учесть, что помимо аннулирования договора, банку будет выписан штраф за неудовлетворение требования потребителя в добровольном порядке. Кроме того, если истец при обращении в суд пользовался услугами представителя, то обязанность по возмещению понесенных расходов будет также возложена на банк.

Важно учесть, что заемщик после признания договора с кредитным учреждением недействительным, обязан как можно раньше вернуть денежные средства в банк — в противном случае, уже представители банка подадут иск в суд для взыскания данной суммы.